O Imposto de Renda é uma obrigação fiscal anual que costuma gerar muitas dúvidas e preocupações para os contribuintes. Para ajudar a esclarecer este assunto, preparamos este guia completo com informações úteis e práticas para pessoas físicas, MEIs e organizações de maior porte.

Saiba quem deve declarar e como fazer a declaração, tanto na modalidade simplificada quanto completa. Confira também as soluções para dúvidas comuns que podem surgir ao longo do processo, como a necessidade de declarar investimentos em bolsa de valores, a forma como MEIs devem declarar e o papel do contador nesse momento.

Sumário

- O que é o imposto de renda?

- Quem deve declarar o imposto de renda?

- Como declarar o Imposto de Renda?

- Dicas para evitar erros na declaração

- Perguntas comuns

O que é o imposto de renda?

O Imposto de Renda (IR) é um tributo federal que deve ser cumprido por todas as pessoas físicas e jurídicas incluídas nos critérios estabelecidos pela Receita Federal. O objetivo declarado desse imposto é arrecadar recursos para financiar as atividades governamentais e garantir o funcionamento do país em áreas como saúde, educação, segurança e infraestrutura.

O valor do Imposto de Renda é calculado sobre a renda anual de cada contribuinte, seja ela proveniente de salários, aluguéis, investimentos ou outras fontes.

Para calcular esse valor, é preciso subtrair do valor total da renda anual as deduções permitidas pela Receita Federal, como despesas com saúde, educação, dependentes e contribuições para previdência social. O resultado é a base de cálculo do Imposto de Renda, que é então multiplicado pela alíquota correspondente.

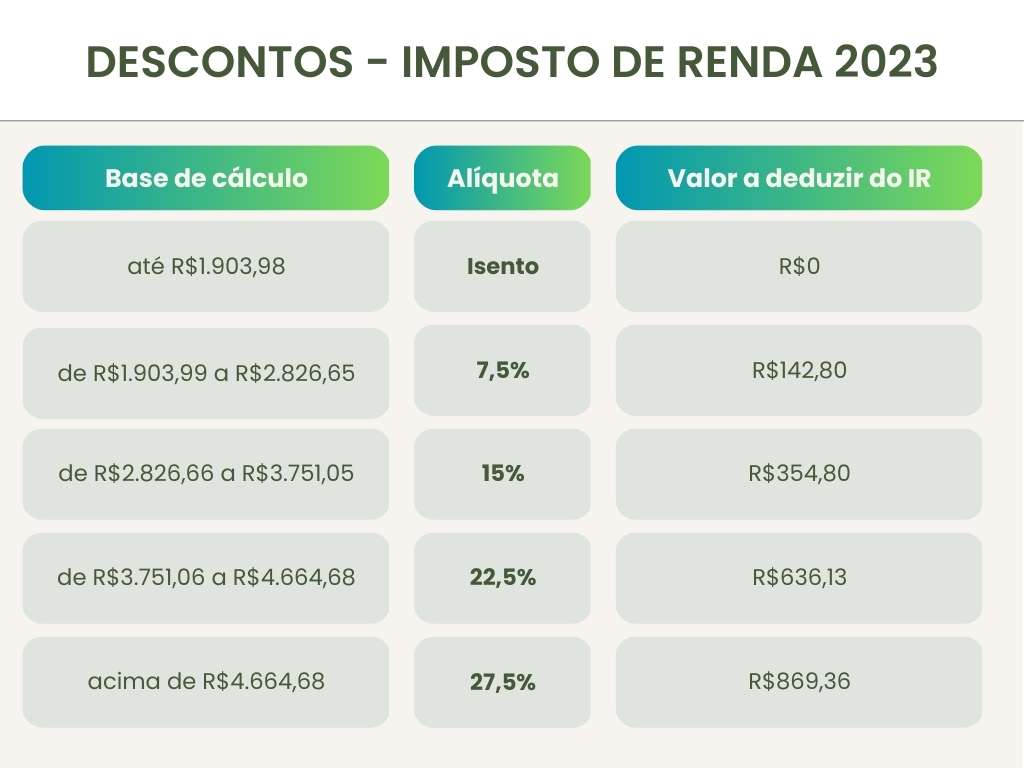

Alíquotas do Imposto de Renda 2023

As alíquotas para 2023 tem como base os seguintes valores:

- renda anual de até R$ 22.847,76 | Isento

- de R$ 22.847,77 a R$ 33.919,80 | 7,5%

- de R$ 33.919,81 a R$ 45.012,60 | 15%

- de R$ 45.012,61 a R$ 55.976,16 | 22,5%

- renda anual acima de R$ 55.976,16 | 27,5%

Para facilitar, segue a tabela de acordo com a média mensal salarial:

Como funciona a dedução do imposto de renda?

A dedução do Imposto de Renda é um mecanismo que permite ao contribuinte reduzir certos gastos da sua base de cálculo, diminuindo assim, o valor final a ser pago. Esses gastos devem ser considerados despesas dedutíveis pela Receita Federal.

As deduções permitidas para a pessoa física são divididas em duas categorias: as despesas comuns a todos os contribuintes e as despesas específicas de determinadas atividades.

Despesas específicas variam de acordo com a profissão exercida pelo contribuinte. Alguns exemplos são:

- Empresários: Gastos com manutenção e conservação de máquinas e equipamentos utilizados na empresa, além de outros valores necessários para o funcionamento do negócio.

- Profissionais com carteira assinada: Pode abater despesas com empregado doméstico, como salário, contribuição previdenciária e vale-transporte.

- Professores: Custos com material didático, cursos de especialização e pós-graduação, gastos com a aquisição de equipamentos, como computadores e tablets utilizados exclusivamente para fins educacionais.

Já as despesas dedutíveis comuns a todas as pessoas físicas (incluindo os exemplos acima) incluem:

Educação

Podem ser deduzidos os gastos com ensino infantil, fundamental, médio, técnico e superior. Esses valores incluem mensalidades, matrículas e material escolar, por exemplo. O limite de dedução é de R$ 4.244,00 por ano.

Saúde

Os gastos com consultas médicas, exames, tratamentos e internações podem ser descontados, e o limite de dedução é 20% de todos os gastos realizados com saúde ao longo do ano.

Dependentes

Podem ser deduzidos R$ 2.974,72 por dependente. Essa categoria inclui os filhos, cônjuges, companheiros e pais, desde que cumpram as condições estabelecidas pela Receita Federal.

É importante lembrar que, para poder deduzir esses gastos, é preciso que o contribuinte tenha comprovantes ou recibos que atestem a realização de todas as despesas. Caso contrário, a Receita Federal pode considerar a dedução indevida e exigir a cobrança do valor correspondente, acrescido de multa e juros.

Declaração Simplificada

A Declaração Simplificada do Imposto de Renda é uma opção para os contribuintes que não possuem muitas despesas dedutíveis e que desejam fazer a declaração de forma ágil. Nessa modalidade, o contribuinte abre mão das deduções legais permitidas pela Receita Federal e opta por um desconto padrão de 20% sobre o valor dos rendimentos tributáveis, limitado a R$ 16.754,34.

É importante lembrar que a escolha pela Declaração Simplificada deve ser avaliada caso a caso, mesmo para quem pode optar por ela. Faça uma análise das despesas dedutíveis e compare o valor que seria obtido na declaração completa com o desconto padrão. Caso as deduções sejam superiores a 20% dos rendimentos tributáveis, a declaração completa é mais vantajosa financeiramente.

Tenha em mente que a Declaração Simplificada não permite a retificação dos valores das deduções, ao contrário da modalidade Completa, onde é possível fazer a correção dos valores e incluir despesas que foram esquecidas na declaração original.

Declaração Completa

A Declaração Completa do Imposto de Renda, por sua vez, é indicada para os contribuintes que possuem despesas dedutíveis acima do desconto padrão de 20% oferecido. Nessa modalidade, vamos listar despesas como gastos com educação, saúde, previdência privada, pensão alimentícia, entre outros, de acordo com as regras que já indicamos acima.

A maior vantagem da Declaração Completa é que, para quem possui altos valores dedutíveis, ela reduz o imposto total a ser pago (ou aumenta o valor da restituição). Além disso, a Declaração Completa permite a retificação dos valores das deduções, para a correção de eventuais erros ou a inclusão de despesas que tenham sido esquecidas na declaração original.

É importante ter em mente que, por exigir uma lista completa das despesas que estarão incluídas, essa modalidade exige um esforço adicional para reunir e organizar todos os comprovantes, bem como no momento do preenchimento.

Erros nesse processo também podem gerar perda de dinheiro ou problemas com a Receita Federal, por isso é importante avaliar cuidadosamente todos os dados antes de enviar a declaração, tornando essa opção mais trabalhosa do que a Declaração Simplificada.

Quem deve declarar o imposto de renda?

De acordo com a Receita Federal, está obrigada a apresentar a Declaração de Ajuste Anual do Imposto de Renda toda pessoa física que, no ano anterior, se enquadrar em pelo menos uma das seguintes situações:

- Recebeu rendimentos tributáveis com valor total superior a R$ 28.559,70;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma anual foi superior a R$ 40.000,00;

- Teve ganho de capital na venda de bens ou direitos sujeitos à incidência do imposto;

- Realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas;

- Teve a posse ou a propriedade, em 31 de dezembro do ano anterior, de bens ou direitos de valor total superior a R$ 300.000,00;

- Passou à condição de residente no Brasil, em qualquer momento do ano, e ainda se encontrava nesta condição em 31 de dezembro;

- Optou pela isenção do imposto sobre o ganho de capital auferido na venda de imóveis residenciais, desde que o produto da venda tenha sido destinado à aquisição de imóveis residenciais localizados no país, no prazo de 180 dias contados da celebração do contrato de venda.

Além disso, existem situações específicas na quais a declaração do Imposto de Renda é recomendada ou necessária, como por exemplo:

- Quando há a possibilidade de restituição do imposto retido na fonte;

- A pessoa física é sócia ou titular de uma empresa, mesmo que não tenha recebido rendimentos no ano;

- A pessoa física é beneficiária de ações judiciais, heranças ou doações;

- A pessoa física possui investimentos em renda fixa ou variável, como títulos públicos, ações, fundos imobiliários, entre outros.

Como declarar o Imposto de Renda?

Apesar das dúvidas, a declaração do Imposto de Renda segue alguns passos simples. Vale lembrar que o prazo vai até 31 de maio de 2023 e quem perder a data terá que pagar multa pelo atraso. É comum que o serviço esteja lotado nos últimos dias, mas você já pode sair na frente:

Pessoa Física

Para fazer a declaração do imposto de renda como pessoa física, é preciso ter em mãos os seguintes documentos e informações:

- Cadastro de Pessoa Física (CPF);

- Título de eleitor;

- Comprovante de endereço atualizado;

- Informes de rendimentos recebidos de todas as fontes pagadoras, como empregadores, bancos, corretoras de valores, etc;

- Comprovantes de pagamentos efetuados ao longo do ano, para os quais você irá solicitar dedução, como despesas médicas, odontológicas, de educação, entre outras;

- Informações sobre bens e direitos (imóveis, veículos, investimentos, entre outros);

- Informações sobre dívidas e ônus reais (empréstimos, financiamentos, etc.).

Na página da Receita Federal você pode encontrar mais informações sobre os documentos usados na comprovação de receitas e despesas.

Com tudo em mãos, é possível realizar a declaração de imposto de renda utilizando o programa disponibilizado pela Receita Federal, ou através do aplicativo “Meu Imposto de Renda“. O programa irá orientar o contribuinte a preencher as informações necessárias e realizar o cálculo do imposto devido, além de permitir o envio da declaração pela internet.

MEI e Pessoas Jurídicas

Para Microempreendedores Individuais (MEIs) e outras pessoas jurídicas, a declaração do imposto de renda não é muito diferente. Os passos são:

- Com os documentos sobre receitas e despesas da organização, acesse o programa da Receita Federal, e selecione a opção adequada:

– Declaração de Informações Socioeconômicas e Fiscais (DEFIS) para MEI

– Declaração de Imposto de Renda Pessoa Jurídica (DIPJ) para outras empresas;

- Preencha as informações solicitadas no programa, que podem incluir dados sobre o faturamento da empresa, despesas e investimentos realizados ao longo do ano, entre outros;

- Realize o cálculo do imposto devido, que varia de acordo com o tipo de empresa e a forma de tributação escolhida;

- Envie a declaração, seguindo as instruções fornecidas pelo programa.

As empresas que perderem o prazo ou apresentarem dados incorretos também estão sujeitas a multas e outras penalidades. Como as informações exigidas tendem a ser mais complexas, é válido buscar a orientação ou contratar o serviço de um profissional especializado na área para realizar sua declaração com segurança.

Dicas para evitar erros na declaração

Para não ter surpresas com a declaração do Imposto de Renda, é importante seguir alguns passos:

Reúna todos os documentos necessários

Antes de começar a fazer a declaração, é importante reunir todos os documentos que serão usados, como informes de rendimentos, recibos de despesas médicas e educacionais, comprovantes de pagamento de pensão alimentícia, entre outros.

Preencha o formulário com atenção

Tome cuidado na hora de preencher a declaração, para evitar erros que possam levar à malha fina. Um simples erro de digitação pode mudar as suas alíquotas ou deduções, causando problemas no futuro.

Verifique os dados mais uma vez

Antes de enviar a declaração, verifique se todos os dados estão de acordo com a realidade e se não há nenhum campo em branco ou com informação incorreta.

Guarde os documentos

É importante guardar todos os documentos utilizados para a declaração durante pelo menos cinco anos, já que a Receita Federal pode solicitar a apresentação deles a qualquer momento.

Faça um planejamento financeiro

Para evitar surpresas na hora de pagar o imposto de renda, é importante fazer um planejamento financeiro e se preparar para arcar com esse tributo.

Mantenha-se atualizado

Confira anualmente as mudanças na legislação e nas normas da Receita Federal para evitar erros em sua declaração.

Perguntas comuns

Mesmo conhecendo as principais informações sobre como declarar o Imposto de Renda, sempre resta alguma dúvida mais específica.

Nós listamos algumas delas, com respostas claras, mas para solucionar todas as questões, você também pode contar com a nossa orientação financeira para empresas e profissionais. É uma forma simples de garantir que nem você, nem ninguém na sua equipe tenha problemas na hora de lidar com a declaração do IR.

E se eu recebo abaixo do teto, mas invisto na bolsa, devo declarar?

Essa depende. Até o ano passado, todos os contribuintes com investimentos na bolsa eram obrigados a listar esses valores na declaração anual. Afirmando que muitos investidores não movimentam quantias significativas, e buscando simplificar o processo, a Receita Federal implementou novos critérios específicos para essa área.

Agora é preciso incluir os investimentos na declaração caso eles:

- Somem um valor total que ultrapasse os R$ 40 mil por ano, ou;

- Tenham gerado lucros sujeitos à incidência de imposto nas vendas.

Para declarar seus investimentos, basta informar todos os dados e valores de compra e venda dos ativos, bem como o valor total dos ganhos de capital. A Receita Federal, então, irá calcular o valor do imposto devido e gerar o boleto de pagamento.

MEI declara como pessoa física e jurídica?

Sim, o Microempreendedor Individual (MEI) precisa declarar seu imposto de renda tanto como pessoa física quanto como pessoa jurídica.

Na declaração de pessoa física, o empreendedor deve informar seus rendimentos como profissional autônomo e os rendimentos de outras fontes que tenha tido no ano anterior, inclusive as que não tenham a ver com esse CNPJ. Além disso, ele deve informar os valores recebidos pela microempresa, que serão considerados como rendimentos isentos e não tributáveis.

Já na declaração de pessoa jurídica, o MEI deve informar todas as receitas e despesas da empresa no ano anterior, bem como os valores de impostos pagos. O objetivo dessa declaração é apurar se os valores estão corretos e se o MEI deve ou não pagar o Documento de Arrecadação do Simples Nacional (DASN).

É importante destacar que o MEI deve manter todos os documentos fiscais e comprovantes de pagamento de impostos em dia, pois eles serão solicitados em caso de fiscalização. As declarações são independentes, e erros ou atrasos em uma delas não geram punições para a outra.

Eu preciso de um contador para fazer a declaração?

Não é obrigatório contratar um contador para fazer a declaração do Imposto de Renda, já que ela está disponível para qualquer pessoa. Essa, no entanto, pode ser uma opção interessante para quem tem dúvidas ou dificuldades em relação ao preenchimento correto das informações.

É importante ter em mente que, na visão da Receita Federal, o contribuinte é sempre o responsável pelas informações prestadas na declaração, mesmo que tenha contado com a ajuda de um contador.

Isso significa que você não pode escapar de multas e punições afirmando que o erro foi causado pelo profissional, portanto, esteja ciente das informações prestadas e confira todas com cuidado antes de enviar a sua declaração.

Além disso, o próprio programa da Receita Federal oferece orientações e ajuda na hora de preencher a declaração, o que pode ser suficiente para muitos contribuintes. Se você tiver dúvidas específicas ou situações mais complexas, como investimentos no exterior, por exemplo, pode ser interessante buscar a ajuda de um contador especializado em Imposto de Renda.

Quais foram as mudanças recentes no Imposto de Renda?

Em 2023, a declaração do Imposto de Renda segue praticamente na mesma direção dos anos anteriores, havendo apenas o reajuste de valores para acompanhar o salário mínimo atual, e a mudança em relação aos investimentos na bolsa, que já detalhamos.

Alguns pontos presentes nas discussões sobre reforma tributária, no entanto, devem mudar essa realidade nos próximos anos. As mudanças mais importantes incluem:

- Aumento da faixa de isenção, que hoje vai até os R$ 1903,98, chegando aos R$ 2.640, ou dois salários mínimos por mês. Essa proposta já foi aprovada, e entrará em vigor na declaração de 2024;

- Tributação de lucros e dividendos: A proposta prevê uma alíquota de 20% sobre os lucros e dividendos distribuídos pelas empresas aos acionistas, fontes de renda que atualmente são isentas de IR.

- Redução da alíquota para empresas: As discussões passam por reduzir o Imposto de Renda para empresas de 15% para 12,5%, ou até 10%, ao longo dos próximos anos.