É tentador ter em mãos a possibilidade de parcelar as compras no cartão de crédito e deixar o pagamento para os próximos meses. No entanto, a preocupação começa quando há descontrole financeiro, visto que as dívidas e juros de cartão de crédito estão entre as mais altas no mundo.

Os cartões trabalham com uma taxa de rotatividade, e é justamente ela a responsável por aumentar sua dívida. Dessa forma, deixar os valores acumulando no cartão de crédito é uma armadilha contra a sua saúde financeira.

É esse motivo que nos leva a questionar: Como sair das dívidas do cartão de crédito?

A resposta começa por buscar as melhores estratégias e soluções, e quando estiver livre dos números atuais, se planejar antes de acumular novas dívidas com juros que vão disparar no fim de cada mês.

Saiba como sair das dívidas do cartão de crédito, com orientações para aprender a negociar, sair do vermelho e abandonar maus hábitos que levariam a novas dívidas!

Sumário

- Por que a dívida de cartão de crédito cresce tão rápido?

- Como sair das dívidas do cartão de crédito

- Psicologia financeira: evitando as compras impulsivas

Por que a dívida de cartão de crédito cresce tão rápido?

Há vários fatores que podem levar ao crescimento das dívidas no cartão de crédito, mas a principal é a alta taxa de juros praticada por esse modelo de crédito.

Se você pegar uma fatura e analisar com calma o seu detalhamento, no mês posterior a um pagamento em atraso, poderá constatar que, de modo geral, o percentual de juros se acumula a cada dia, e eles podem variar na faixa de 15-20% ao ano.

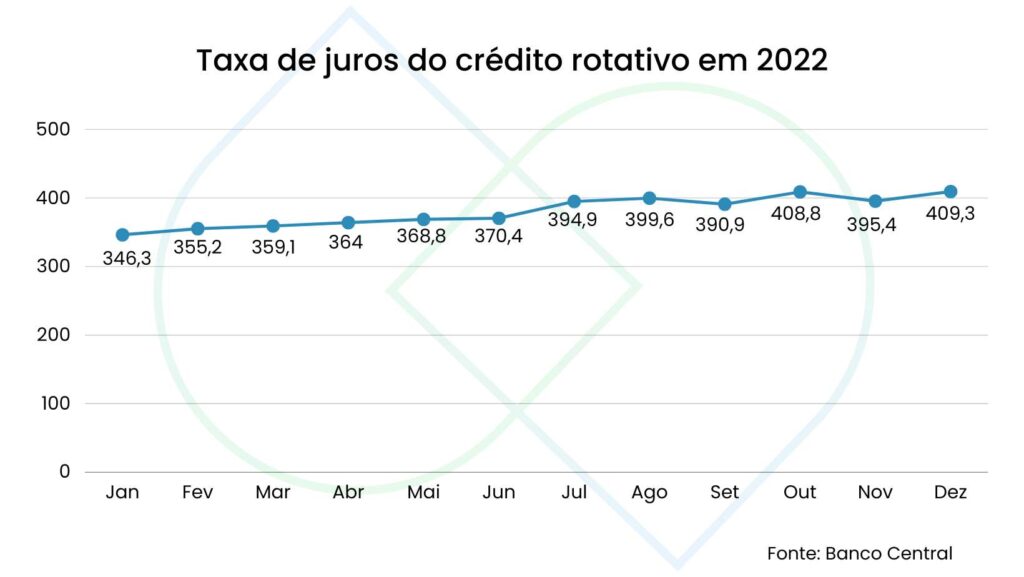

Além disso, fique atento à taxa de juros do crédito rotativo, que é aplicado quando se paga a fatura parcialmente. Os bancos e instituições financeiras costumam aplicar taxas que podem facilmente ultrapassar 300% ao ano, tornando-se uma armadilha para aqueles que não conseguem quitar o valor integral da fatura. Em 2023, a taxa de de juros do crédito rotativo passou de 411% ao ano.

Ademais, existem outros tipos de taxas que podem ser agregadas pelas empresas, como taxa de anuidade, taxa de saque em dinheiro, taxa de atraso de pagamento, etc. Tudo isso cria um perigo de aumento rápido da dívida do cartão de crédito, já que boa parte das taxas são diárias.

Outro quesito, esse sob nosso controle, é o uso excessivo do cartão sem planejamento e monitoramento prévio. Ele pode reverberar em aumento excessivo da conta no fim do mês. É o que ocorre quando você compra e não pode pagar, e no mês seguinte está mais comprometido, dependendo ainda mais dos cartões.

Assim, é claro, a dívida cresce.

Para ter um exemplo, imagine 12% de juros ao mês e a sua dívida inicial é de R$ 1.000,00. Ao longo dos meses, é isso que acontece:

Primeiro mês:

R$ 1.000,00 → 12% de juros = R$ 120,00 → Nova dívida: R$ 1.120,00

Segundo mês:

R$ 1.120,00 → 12% de juros = R$ 134,40 → Nova dívida: R$ 1.254,40

Terceiro mês:

R$ 1.254,40 → 12% de juros = R$ 150,53 → Nova dívida: R$ 1.404,93

Nesse ritmo, chegaremos ao sétimo mês com 2.210,68, ultrapassando o dobro do valor inicial. Como os juros são calculados a partir de um número cada vez maior, a nova dívida cresce mais e mais rápido, e fecharemos um ano nesse cenário devendo R$ 3.895,98 – e isso sem contar novas dívidas que podem ser contraídas ao longo do tempo.

Como sair das dívidas do cartão de crédito

Não há como sair das dívidas do cartão de crédito sem planejamento e organização, mas a boa notícia é que, se enfrentarmos o desafio de frente, existem alguns passos e ferramentas que podem nos ajudar:

1 – Calcule a dívida total, com todos os parcelamentos

Para calcular sua dívida total, você precisará reunir informações sobre todos os valores abertos, incluindo o saldo atual e as taxas de juros aplicáveis. Isso pode incluir dívidas de cartão de crédito, empréstimos pessoais, financiamentos, entre outros.

Uma vez que tenha reunido essas informações, some o saldo de todas as suas dívidas para obter sua dívida total. Se você tiver várias dívidas com taxas de juros diferentes, pode ser útil criar uma planilha ou usar uma ferramenta online para ajudá-lo a determinar a melhor estratégia para quitar sua dívida.

Uma das estratégias mais comuns para quitar dívidas é o “snowball” (bola de neve), onde você paga primeiro as dívidas com os saldos menores, para que possa ganhar impulso e, em seguida, focar nas dívidas maiores. Outra estratégia é o “avalanche”, onde você paga primeiro as dívidas com as taxas de juros mais altas para economizar dinheiro no longo prazo.

Independentemente da estratégia que escolher, é importante ter um plano para quitar sua dívida e se comprometer com ele.

2 – Renegocie suas dívidas

Renegociar faz com que a sua dívida pare de crescer por um tempo. Você pode parcelar aqueles os R$ 3.895,98 do exemplo anterior em seis vezes de R$ 649,33, por exemplo. Dessa forma, contanto que as parcelas sejam pagas, não haverá o acréscimo de juros.

Além disso, muitas empresas reduzem parcialmente o valor da dívida, por entender que é melhor receber algum pagamento agora do que não ter qualquer retorno por tempo indefinido, Isso pode ser feito:

Direto com o banco ou a operadora do cartão:

Se você está com dificuldades para pagar suas dívidas, entre em contato com os credores e negocie novas condições de pagamento, como parcelamento da dívida ou redução de juros.

Considere um empréstimo

Se você está com muitas dívidas e não consegue pagar todas elas, pode ser uma opção considerar um empréstimo para consolidar os valores em um só pagamento. É importante avaliar bem as condições do empréstimo e verificar se você terá condições de pagar as parcelas.

Feirão Limpa Nome

No Feirão Limpa Nome da Serasa, os consumidores têm acesso a descontos e condições especiais de pagamento para quitar suas dívidas. O evento é realizado pela instituição e conta com a participação de mais de 120 parceiros – bancos, operadoras de cartão e grandes empresas.

Além disso, as negociações podem ser feitas pelo site, aplicativo, telefone ou WhatsApp e o atendimento presencial também é oferecido em agências dos Correios. O Feirão é realizado uma vez por ano.

Crédito Saudável da Unit

Para consolidar as suas dívidas em um valor único, com taxas mais baixas que a grande maioria dos empréstimos e cartões, você também pode contar com o Crédito Saudável da Unit. Esta é a solução financeira que criamos para ajudar empresas e colaboradores e conquistar saúde financeira e assumir o controle do seu dinheiro.

Com o Crédito Saudável, até 25% do seu salário é usado como garantia para o pagamento, e isso possibilita a cobrança de taxas muito pequenas. Esse limite também protege o seu orçamento mensal, evitando o comprometimento de todos os ganhos para arcar com dívidas.

Além disso, como sair das dívidas do cartão de crédito é um plano que devemos manter no longo prazo, o Crédito Saudável também está disponível para quem deseja realizar um sonho ou arcar com outras despesas, sem recorrer ao cartão e seus juros altos.

Com taxas a partir de 1.19%, uma dívida de R$ 1000,00 será equivalente a R$ 1036,13 no terceiro mês, 1086,34 no sétimo mês, e R$ 1.152,53 ao fim de um ano. Comparando esses valores ao exemplo que usamos para o cartão, as vantagens ficam evidentes.

O Crédito Saudável também é fácil e sem burocracias. Você pode contratar o produto de forma 100% on-line, e basta que a empresa onde trabalha seja parceira da Unit. Como acreditamos nessa solução para ajudar as pessoas a se livrar das dívidas, ela também está disponível para negativados.

Saiba como sair das dívidas do cartão de crédito usando o Crédito Saudável da Unit

3 – Defina um teto de comprometimento do seu salário com o cartão

Para definir um teto de comprometimento é necessário investigar qual o tipo de estratégia que mais se adequa à sua necessidade. O método 50-30-20 é uma técnica muito útil para organizar o seu orçamento.

Essa abordagem de planejamento financeiro orienta as pessoas a dividir seus rendimentos mensais em três categorias principais: necessidades, desejos e economias.

Nesse caso, vamos considerar 3 categorias de gastos principais:

1- Necessidades

O modelo sugere utilizar 50% da nossa renda com gastos essenciais. Logo, devem estar incluídas nessa categoria despesas necessárias para nossa subsistência básica, como por exemplo, aluguel, alimentação, transporte, etc.;

2- Desejos pessoais

Todos os gastos com bens de consumo e serviços que não forem essenciais devem estar incluídos nessa categoria. Ela pode variar dependendo do estilo de vida e dos valores pessoais de cada um, para incluir itens que tragam prazer e satisfação pessoal, como jantar fora, comprar roupas novas ou assinar serviços de entretenimento. O valor máximo deve corresponder a 30% da renda;

3- Poupança e pagamento de dívidas

Com 80% dos seus ganhos dedicados às categorias anteriores, está na hora de separar uma parte da sua renda para quitar dívidas, montar uma reserva financeira ou diversificar a carteira de investimentos.

Esta parcela representa suas economias e metas financeiras, e compõe os 20% restantes da renda. Como já vimos, é importante priorizar o pagamento de dívidas com juros altos, como cartões de crédito e empréstimos pessoais.

Quando estiver com as contas em dia, esses 20% podem ser dedicados ao cartão, como um limite pessoal que você estabelece, independente do limite que é concedido pela operadora.

Tenha em mente que você é a pessoa responsável pela garantia do seu equilíbrio financeiro, e sabe melhor quanto pode dedicar a cada área. O limite definido pelo cartão não vai levar as necessidades e desejos de cada pessoa em conta, por isso, não podemos deixar que ele direcione as nossas ações.

4 – Comece a estudar sobre Educação Financeira

A Educação Financeira é o processo de aprendizagem que busca capacitar as pessoas a gerenciar suas finanças de maneira consciente e eficiente. Isso significa aprender a usar o dinheiro de forma inteligente, evitando dívidas, gastando menos do que você ganha e investindo para garantir a segurança financeira no presente e no futuro.

Algumas das principais áreas abordadas pela Educação Financeira incluem: planejamento financeiro, orçamento doméstico, controle de despesas, economia de dinheiro, investimentos, impostos, seguros, entre outras.

Nesse contexto, existem diversas fontes de informação e recursos para quem deseja aprender sobre Educação Financeira, tais como livros, cursos, palestras, podcasts, vídeos, sites especializados e consultores financeiros.

Algumas soluções oferecidas pela Unit contribuem com opções que podem te auxiliar nessa jornada. A Unitflix, nossa escola online de educação financeira, é um exemplo, pois disponibiliza conteúdos em vídeo sobre dicas práticas de psicologia financeira, orçamento, planejamento e consultoria, com uma linguagem acessível e aulas rápidas.

Além disso, contamos com o Finanzap para enviar as melhores dicas e avisos para o Whatsapp dos inscritos no serviço, garantindo uma comunicação ágil que não tira você da sua rotina.

Quem deseja um acompanhamento mais próximo também pode receber as consultorias dos nossos especialistas, que vão criar uma estratégia personalizada, considerando as suas dívidas, receitas e sonhos!

5 – Aprenda a usar o cartão de crédito para realizar os seus sonhos, não te prender

Muitas pessoas enxergam o cartão como uma extensão do salário, um valor adicional, e com isso criam uma prisão para si mesmos. No início pode ser benéfico realizar as compras, mas em algum momento será preciso arcar com as despesas.

Apesar disso, e do que já aprendemos sobre o crescimento rápido das dívidas, ele pode ser um aliado das nossas finanças e ajudar a realizar seus sonhos e objetivos financeiros, desde que seja usado com sabedoria e responsabilidade. Aqui estão algumas dicas para usar o seu cartão de crédito de forma inteligente:

1. Defina um limite de gastos: Já mencionamos essa atitude, mas é importante reforçá-la, pois é ela que vai evitar dívidas desnecessárias e controlar melhor seus gastos.

Antes de começar a usar o cartão de crédito, estabeleça um limite de gastos mensais que esteja dentro das suas possibilidades financeiras. Você pode usar um sistema como o 50-30-20, ou algum outro modelo que achar mais interessante, mas o que realmente importa é firmar um compromisso e parar quando atingir o limite.

2. Planeje o uso do cartão: Ao invés de colocar várias compras no cartão só porque você pode, comece a pensar sobre quais despesas realmente precisam constar na sua fatura.

Parece contra-intuitivo, mas muitas vezes são os pequenos gastos que geram mais desequilíbrio. Você não vai esquecer da geladeira nova ou da despesa médica que custou alguns milhares de reais, por exemplo, mas pode acabar se perdendo nas dezenas de compras mais baratas que, quando somadas, ultrapassam o valor dos grandes investimentos.

3. Utilize o cartão para acumular pontos e milhas: Muitos cartões de crédito oferecem programas de recompensas que permitem acumular pontos ou milhas a cada compra realizada.

Mesmo que você não utilize esses benefícios diretamente, pode usá-los como uma fonte de renda adicional ao vender os pontos e milhas em sites especializados, ou resgatar e vender diretamente os itens que estiverem à disposição.

4. Escolha um cartão com baixas taxas de juros: Antes de escolher um cartão de crédito, pesquise as taxas de juros oferecidas por diferentes instituições financeiras e fique de olho nesse valor. Opte por cartões que ofereçam taxas baixas, mesmo que o limite seja menor, e evite pagar juros altos em caso de atrasos na fatura.

5. Pague a fatura integralmente: Evite pagar apenas o valor mínimo da fatura do cartão de crédito, pois isso vai acumular juros e aumentar sua dívida. É claro que essa opção faz sentido se você ainda não tem o dinheiro completo – é melhor quitar uma parte da dívida do que não quitar nada.

No entanto, essa possibilidade nunca deve ser a regra ou o padrão, e devemos tentar sempre pagar a fatura integralmente até o prazo de vencimento, evitando os juros e as multas.

Se você teve despesas inesperadas em um mês, e não está conseguindo fechar os valores, também pode contar com soluções como o Crédito Saudável para manter uma dívida mais estável, que não vai dar saltos a cada mês.

Psicologia financeira: evitando as compras impulsivas

Agora que vimos como sair das dívidas do cartão de crédito, que tal aprender algumas ideias para não voltar a essa situação no futuro?

É importante dominar noções básicas sobre a psicologia financeira, afinal ela está por trás das suas decisões ao comprar algo, poupar para um objetivo maior ou investir em novas fontes de renda. Entender esses mecanismos é uma forma de atingir a sua liberdade financeira e ter mais controle sobre a própria vida.

Um dos conceitos mais importantes é o de gatilhos mentais, que são uma ferramenta básica para qualquer vendedor, seja em uma grande loja ou na barraquinha de legumes na esquina da sua casa.

Os gatilhos são maneiras de estimular a compra, como é o exemplo da prova social – quando um restaurante mostra que é o mais visitado, ou um prestador de serviço fala que está atendendo o seu amigo, por exemplo. Isso aumenta as chances de que você faça a compra.

Outro exemplo é o da urgência, com as promoções que só duram até acabar o estoque, ou o frete grátis para as primeiras cem pessoas. Esse inclusive, é um dos principais motivos para criarmos dívidas no cartão de crédito, pois nos apressamos para comprar agora, com um dinheiro que só teremos no futuro.

Como eles “conversam” com as nossas emoções, os gatilhos muitas vezes passam despercebidos pelos filtros racionais que acreditamos ter. A razão, na verdade, é usada com muito menos frequência do que imaginamos.

Enquanto a teoria econômica clássica enxerga os indivíduos como seres totalmente racionais, que analisam todos os aspectos antes de tomar uma decisão, as observações mais atuais deixam bem claro que, na maioria das vezes, decidimos primeiro com base nas emoções, e só depois justificamos essa decisão por meio do raciocínio lógico.

Segundo o Serviço de Proteção ao Crédito (SPC), por exemplo, 52% dos brasileiros fazem compras por impulso com frequência. Em outras palavras, uma em cada duas pessoas faz diversas compras, mesmo sabendo que não deveria – e não é exagero dizer que a outra metade da população também faz isso de vez em quando, certo?

O que podemos fazer para combater esse efeito é nos preparar melhor, de forma antecipada, reforçando a decisão racional antes que os gatilhos tenham alguma chance de nos atingir.

A boa notícia é que muito do que vimos ao aprender como sair das dívidas do cartão de crédito também se aplica nessa tarefa, especialmente as ações ligadas à definição do teto de gastos e de valores específicos para cada área da nossa vida.

Mesmo assim, as compras impulsivas ainda podem acontecer de vez em quando, e para reduzir essa prática, ainda podemos tomar algumas atitudes complementares, como:

Sair menos com o cartão de crédito

Quando for ao mercado, ou a uma loja, e tiver em mente os itens que precisa comprar, procure sempre que possível levar o valor em dinheiro. Além de evitar o impulso para fazer novas dívidas no cartão, isso traz mais clareza sobre o quanto você está gastando, afinal é diferente ver o dinheiro deixar as suas mãos.

Desativar compras recorrentes e com um clique

As compras online tem um impacto cada vez maior, e não podemos ignorá-las. Você não pode pagar as lojas online com dinheiro, mas pode ter mais controle ao desativar compras recorrentes – as assinaturas que são cobradas todo mês – e compras com um clique.

É claro que esses mecanismos trazem muita praticidade, evitando que você tenha de preencher seus dados a cada nova transação, mas é justamente essa praticidade que faz os valores se acumularem no cartão de crédito.

Evitar seus gatilhos pessoais

Se você sabe que determinados locais, sites ou pessoas podem levar a comportamentos de gastos impulsivos, evite-os ou limite sua exposição a eles.

Esperar antes de comprar

Quando sentir vontade de comprar algo, espere algumas horas ou um dia antes de tomar uma decisão. Esse é um dos hábitos mais simples para evitar compras impulsivas.

Evitar comportamentos de gastos impulsivos pode ser um processo gradual e requer esforço e comprometimento, mas não há como sair das dívidas do cartão de crédito – e continuar fora delas – sem esse tipo de atitude.

Se você sente dificuldade para controlar seu dinheiro e seus comportamentos de compra, também pode contar com a ajuda de consultores especializados em psicologia financeira, como os profissionais que trabalham com a Unit!